源泉所得税の納付を忘れていたという連絡

こんにちは、税理士の的場です。

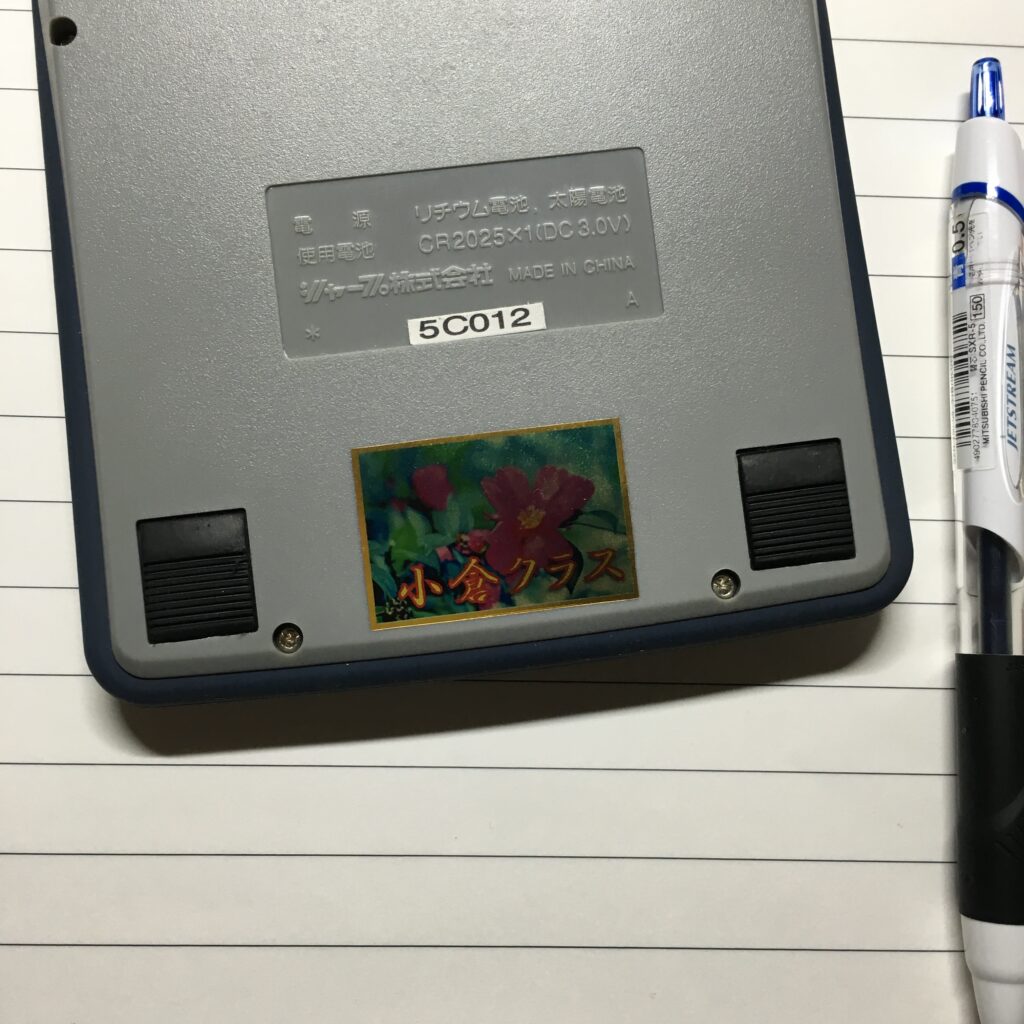

なんだか懐かしい電卓が出てきたので。

税理士試験をやっていた頃の愛用電卓シャープです。

そこに貼れれているシールが懐かしかった。

当時は消費税法という税理士試験の税法の科目を勉強しておりました。

確か、消費税法が小倉先生で法人税法が久保先生でした。

(今でもよく覚えております。)

その先生が本試験の前に受講生全員にくれてシールです。

わたしはそれをいつも使っている電卓に貼りました。

(ほとんどの受講生さんが電卓に貼ったと思います)

なんだか今見ると恥ずかしく、そして懐かしいですね。

さて本日はよくご連絡をいただく、「源泉税の納付を忘れてしまったけど平気でしょうか?」です。

実は結構多いご質問です。

罰金と利息が発生するケースとしないケース

源泉所得税の納付が期日から少しでも遅れてしまったときには、罰金である不納付加算税を追加で支払わなければなりません。

不納付加算税の金額計算や納付のルールは法律に詳しく定められています。

そして、源泉所得税の納付が遅れたときには延滞税も加算されます。

納期限を過ぎたあと自主的な納付をしたときには5%、

税務署の指摘により納付したときには10%の追加納付が必要となります。

以下のような条件に該当していれば、不納付加算税が免除されることがあります。

【納付する意思があり、かつ法定納期限から1ヶ月以内に納付したとき】

納期限が2025年1月20日という場合、2025年2月19日までに納付を終えれば免除されることがあります。

納付する意思というのは、過去1年にさかのぼって税務署から納税告知を受けたり、期限に遅れて納付したりした事実がないことです。

【不納付加算税の金額が5,000円未満になるとき】

国税通則法第119条第4項には、加算税の金額が5,000円未満になるときには課税額が切り捨てとなる旨が定められています。

不納付加算税の税額を計算したときにその額が5,000円未満と少額であったときには、追加納付をする必要がなくなります。

毎月納付であれば、納付が遅れたときの不納付加算税が5,000円未満となり免除される可能性があります。

しかし、年2回納付をしており、一度に支払う納税額が5,000円を超えてしまうというときには、不納付加算税の免除が受けられなくなってしまいます。

【納付が遅延する正当な理由があると認められたとき】

正当な理由とは例えば、大規模災害や交通網の途絶、通信の途絶といった大きな問題が起きたケースです。

不納付加算税をはじめとした加算税は税務上の経費にはなりません。

もちろん、会計上は費用として処理することが可能です。

不納付加算税は一般的に、租税公課勘定を使って仕訳します。

そして法人税確定申告での税務調整が必須となります。

それではまた。